Plan Assurance Vie

Plan Assurance Vie

Constitution d’un capital, diversification de votre épargne, transmission de votre patrimoine, préparation de votre retraite ou des études de vos enfants, les vocations de l’assurance-vie sont multiples. Retrouvez ici les caractéristiques de notre offre.

Conçu pour vous accompagner tout au long de votre vie, Plan Assurance Vie évolue selon vos besoins et vos projets.

-

Accessible dès 50 €

-

3 offres en fonction du montant de votre encours

-

4 types de gestion au choix

-

Transmission du patrimoine facilitée

3 offres qui s’adaptent à vos besoins et à vos objectifs d’investissement

Parce que votre situation personnelle et patrimoniale évolue, parce que vos envies changent, Plan Assurance Vie1 s’adapte à votre objectif et à vos besoins tout au long de votre vie.

Le contrat Plan Assurance Vie1 se décline en 3 offres en fonction du capital initial ou atteint :

| Seuil minimum | Objectif | Versement libre minimum | Versements programmés minimum | |

|---|---|---|---|---|

| Essentiel | 50 € | Démarrer un projet et la constitution d’un capital | 15 € | 15 € |

| Avantage | 15 000 € | Diversifier votre patrimoine et bénéficier d’options et de garanties supplémentaires | 50 € | 50 € |

| Privilège | 50 000 € | Dynamiser votre capital grâce à une large gamme de supports d’investissement | 500 € | 100 € |

Les supports en unités de compte ne comportent aucune garantie de capital, leur valeur évolue à la hausse ou à la baisse en fonction des marchés financiers. L’assureur ne s’engage pas sur la valeur des parts mais uniquement sur le nombre de parts net de frais du contrat.

Le passage à l’offre supérieure s’effectue à votre demande dès que la valeur acquise du contrat atteint 15 000 € ou 50 000 €.

Plan Assurance Vie est un contrat d’assurance-vie du groupe, à adhésion facultative, de type multisupport, souscrit auprès d’ACM VIE SA et ACM VIE SAM. Ce contrat d’assurance-vie permet d’investir soit sur le fonds en euros, offrant une garantie en capital portant sur les sommes nettes de frais versées sur le fonds en euros, soit sur des supports en unités de compte permettant de bénéficier des opportunités offertes par les marchés financiers en contrepartie d’un risque de perte en capital. Les supports en unités de compte ne comportent en effet aucune garantie de capital, leur valeur évolue à la hausse ou à la baisse en fonction des marchés financiers. L’assureur ne s’engage pas sur la valeur des parts mais uniquement sur le nombre de parts net de frais du contrat.

2 récompenses prestigieuses pour les offres Avantage et Privilège

Notre contrat Plan Assurance Vie du Crédit Mutuel1 s’est vu décerner des Labels d’Excellence par les Dossiers de l’Épargne en 2024 pour ses offres Avantage et Privilège, preuve de la qualité du contrat et de la solidité financière des Assurances du Crédit Mutuel.

Toute référence à un prix ou un label ne préjuge pas de la qualité de ce contrat. Ces dispositifs présentent un risque de perte en capital.

Pourquoi est-il pertinent de mettre en place des versements programmés ?

Les versements programmés vous permettent tout d’abord de constituer progressivement un capital au fil de l’eau, en fonction de vos possibilités et de vos intentions.

À noter qu’ils permettent également de limiter le risque de perte en capital sur le long terme face aux variations des marchés financiers. En effet, en programmant des versements réguliers sur votre Plan Assurance Vie1 :

- Lorsque vous achetez des titres à la baisse (via les unités de compte de votre contrat), vous accumulez plus de parts mais à moindre valeur,

- Lorsque vous achetez des titres à la hausse, vous accumulez moins de parts mais la valeur des parts achetées auparavant a augmenté.

Divers types de gestion au choix

Quel que soit le type de gestion pour lequel vous optez : gestion libre, déléguée (Packs UC, Gestion Pilotée) ou mandat de gestion (Mandat d’arbitrage), votre contrat d’assurance-vie conjugue toujours une sécurité avec le fonds en euros et une recherche de performance potentielle avec les supports en unités de compte.

À noter que le fonds en euros de nos offres Plan Assurance Vie1 affiche une des meilleures performances du marché en 2022 avec un taux de rendement moyen de 2.30%, bonus de rémunération inclus (source : Assurances du Crédit Mutuel, Rendements Assurance-vie 2022 : avec un rendement moyen de 2,30%, les Assurances du Crédit Mutuel augmentent les taux servis sur leurs fonds en euros de +1 point - Crédit Mutuel Alliance Fédérale (creditmutuelalliancefederale.fr), quand celui des concurrents français avoisine, lui les 2% (source : Que Choisir ?, janvier 2023).

- En Gestion Libre, vous avez accès à une large palette de supports d’investissement, du plus sécurisé (moins risqué) avec le fonds en euros, au plus dynamique (plus risqué) parmi de nombreux supports en unités de compte.

- Vous pouvez également être accompagné dans la diversification de votre capital avec nos offres de gestion « clé en main » : les Packs UC, la Gestion Pilotée et le Mandat d’arbitrage.

Ces produits présentent un risque de perte en capital.

Les Packs UC (dès 15 €)

Les Packs UC conjuguent la sécurité du fonds en euros et la recherche de performance via un support en unités de compte sélectionné par l’assureur.

Les performances passées ne présagent pas des performances futures. Les supports en unités de compte ne comportent en effet aucune garantie de capital, leur valeur évolue à la hausse ou à la baisse en fonction des marchés financiers.

Plusieurs profils de Packs UC sont proposés, avec différentes proportions d’unités de compte à sélectionner selon votre profil d’investisseur.

Ces produits présentent un risque de perte en capital.

La Gestion Pilotée (dès 1 000 €)

Avec la Gestion Pilotée, vous déléguez la gestion financière de tout ou partie de votre capital à nos experts, spécialistes de l’allocation d’actifs et de la sélection de supports financiers. Plusieurs profils de Gestion Pilotée peuvent vous être proposés en fonction de votre profil d’investisseur, combinant chacun la sécurité du fonds en euros et la recherche de performance potentielle via une sélection d’unités de compte investies sur les marchés financiers. Les investissements réalisés sur des supports en Unité de Compte sont soumis aux aléas des marchés financiers et comportent un risque de perte en capital.

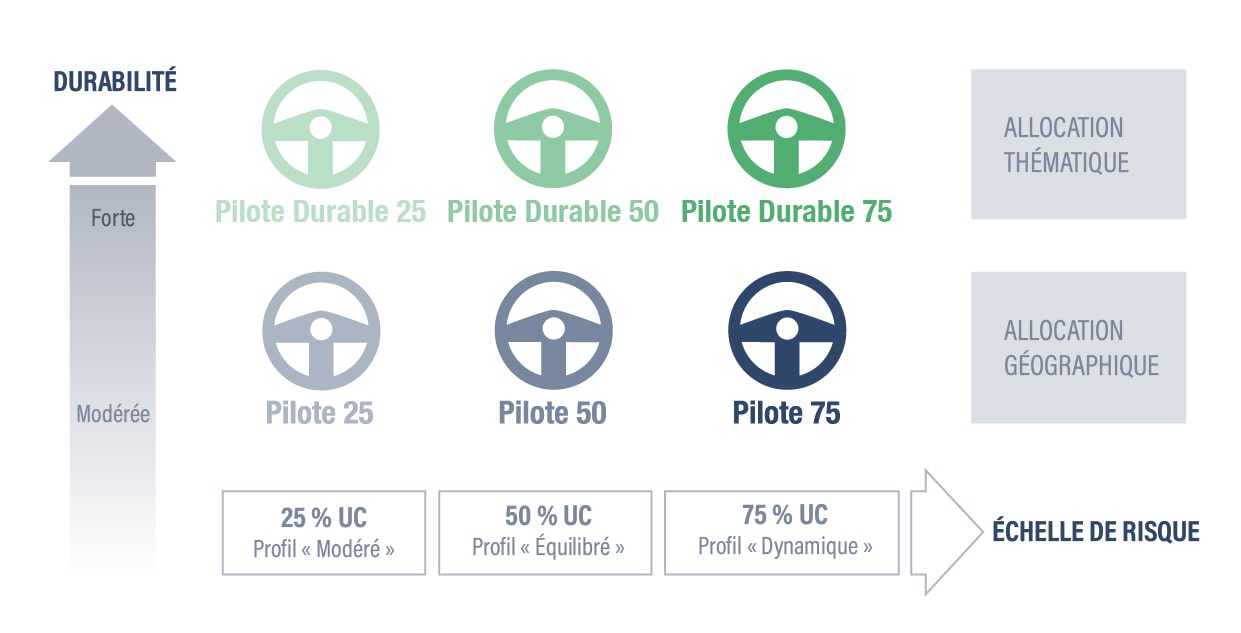

Au-delà du choix du profil de risque parmi 3, le Crédit Mutuel vous propose également 2 gammes de profils d’allocation au choix en Gestion Pilotée : l’allocation traditionnelle et géographique et l’allocation durable.

Cette allocation durable a été créée afin de vous accompagner également dans vos souhaits de constitution d’une épargne engagée : votre placement est utile pour vous, pour les autres et pour la planète. Tout en capitalisant, vous vous constituez une épargne répondant aux critères ESG (Environnemental, Social et de Gouvernance) grâce à cette gamme de profils durables.

Au final, notre Gestion Pilotée vous propose de choisir un profil de gestion parmi 6, en fonction de votre profil investisseur financier.

Les investissements réalisés sur des supports en Unité de Compte sont soumis aux aléas des marchés financiers et comportent un risque de perte en capital.

Le Mandat d’arbitrage (dès 200 000 €)

Avec le Mandat d’arbitrage, si vous le souhaitez, vous bénéficiez de l’expertise d’un gérant dédié, à qui vous confiez la sélection des supports financiers de votre contrat d’assurance-vie et qui fera évoluer la répartition de votre capital selon votre profil d’investisseur.

Les supports en unités de compte ne comportent aucune garantie de capital, leur valeur évolue à la hausse ou à la baisse en fonction des marchés financiers. L’assureur ne s’engage pas sur la valeur des parts mais uniquement sur le nombre de parts net de frais du contrat.

Des services individualisés en gestion libre

En gestion libre, vous pouvez changer librement et à tout moment de supports d’investissement (selon la formule souscrite) pour que votre placement réponde à votre objectif et vos besoins.

Choix de supports en unités de compte, garanties complémentaires en cas de décès... le contenu de l’offre et les services associés évoluent avec les formules proposées.

Avec la formule Privilège, vous bénéficiez également du service Fiscatel : des spécialistes répondent à toutes vos questions relatives à la fiscalité de l’épargne et à votre imposition en particulier.

Une transmission du patrimoine facilitée

En cas de décès, le capital constitué est réparti entre les bénéficiaires que vous avez désignés, librement, selon votre choix, avec ou sans lien de parenté (famille, amis, association à but non lucratif et qui a la faculté de percevoir des dons et des legs...) dans la clause bénéficiaire de votre contrat.

Nous vous recommandons de la rédiger avec une attention particulière.

La transmission du capital se fait dans le cadre fiscal spécifique et avantageux de l’assurance-vie :

- le bénéficiaire désigné en cas de décès est votre conjoint ou partenaire pacsé ? Dans ce cas, il bénéficie d’une exonération totale,

-

les frères et sœurs du défunt, bénéficiaires d’un contrat d’assurance-vie, sont également exonérés s’ils répondent aux 3 conditions suivantes :

- être âgé de plus de 50 ans ou être infirme,

- être célibataire, veuf(ve), divorcé(e) ou séparé(e) de corps,

- avoir été constamment domicilié avec le défunt depuis au moins 5 ans.

- dans les autres cas, pour les versements effectués avant 70 ans1, un abattement de 152 500 € s’applique à chacun des bénéficiaires désignés, sur le capital décès perçu, tous contrats d’assurance-vie confondus ; au-delà de cet abattement, l’imposition est de 20% pour la fraction inférieure ou égale à 700 000 € puis de 31,25% au-delà. Pour les versements effectués après vos 70 ans2, un abattement de 30 500 € s’applique à tous bénéficiaires confondus (contrats souscrits après le 20/11/1991) et tous contrats d’assurance-vie confondus. Au-delà, les primes versées sont taxées selon le barème des droits de succession en vigueur, qui s’applique en fonction des liens de parenté avec le défunt.

Au Crédit Mutuel, une garantie décès accidentel est incluse : un capital supplémentaire est versé aux bénéficiaires. Il est égal à 30% des primes nettes versées, plafonné à 800 000 €. De plus, si l’adhésion est alimentée par des versements programmés, ce capital est majoré d’un montant égal à une année de versements, plafonné à 20 000 €.

Des rachats possibles à tout moment4

Des rachats peuvent être effectués à tout moment, avec une fiscalité plus avantageuse à partir de la huitième année.

En effet, pour les contrats de plus de 8 ans, un abattement annuel de 4 600 € pour une personne seule ou de 9 200 € pour un couple soumis à imposition commune s’applique sur le montant des produits imposables. Au-delà de cet abattement, la taxation des produits diffère selon qu’ils se rattachent à des primes versées depuis le 27 septembre 2017 ou avant cette date :

- pour les produits des primes versées avant le 27 septembre 2017, les intérêts sont assujettis à l’impôt sur le revenu ou sur option irrévocable au prélèvement forfaitaire libératoire de 7,5%.

- pour les produits des primes versées après le 27 septembre 2017, ils sont soumis par principe au prélèvement forfaitaire unique (au taux de 7,5% ou 12,8%) ou, sur option globale, au barème progressif de l’impôt sur le revenu.

Ils sont également, et dans les 2 cas, soumis aux prélèvements sociaux de 17.2%.

À noter que la fiscalité ne s’applique pas sur le capital mais uniquement sur les intérêts générés et qu’elle est due pour les produits des primes versées à compter du 27 septembre 2017 à un taux maximal de 30% (prélèvements sociaux inclus) pour un rachat partiel ou total avant 8 ans, sauf si vous optez pour le barème de l’IRPP (Impôt sur le Revenu des Personnes Physiques) selon votre TMI (tranche marginale d’imposition).

Ces rachats possibles supposent également que le ou les bénéficiaires désignés n’aient pas accepté le bénéfice du contrat5.

Les principaux frais du contrat

Consultez les principaux frais du contrat Plan Assurance Vie [PDF – 626 Ko]

Questions fréquemment posées

Informations précontractuelles

Pour comparer les produits d’assurance-vie, accédez aux documents d’informations clés.

Accéder aux documents d’informations clés

Accéder aux informations relatives aux supports d’investissement